“私车公用”在大多数企业都是随时可见的,公司没有公用汽车,业务员临时开自己的车去跑业务,员工拿着老板的车外出办事,在这期间发生的油费、停车费、过路费,按理也是需要公司报销的,毕竟是在为公司做事,但是这种又如何去界定此费用就是发生在外出办事期间呢?

像加油票这类发票很容易出现舞弊,很多企业就会找些私人发生的费用取得的发票,甚至去虚开一些加油费发票在企业账务列支,主要目的就是虚增费用,减少企业所得税的支出,规避个人所得税和社保基数。所以该如何有理有据,去证明这个费用是合理发生的,有以下几种处理方式。

签订私车公用协议

据实报销与车辆日常消耗的费用。签订私车公用协议要求租赁期间,明确车辆的使用情况及费用分摊方式;符合公司规模的车辆正常行驶油耗费用。

税务风险比较小,是目前多数税务局对私车公用的解答的解决办法;但是,现实操作会遇到以下问题:

1、租赁合同难签,一个两个人倒好说,有些单位几千上万人,部门几十上百个,单位私车公用情况多,私车公用的发生非常零散,签合同这个事情落地性不强。

2、发票代开难,一般私车公用都是用员工的车辆,员工个人去代开发票意愿非常低,而且由于私车公用发生零散,加上各地对个人代开发票次数和金额都有限制,实操上很难操作。

3、租赁发票税负高,个人代开租赁发票个人所得税这块就已经是20%了,加上增值税(正常按3%算)、附加、印花税等税负,综合税负几乎接近25%,这部分都是转嫁企业负担,说句不好听的话,你就算给我把这部分费用都纳税调增,我也就是25%的企业所得税,如果是小型微利企业,我还远远达不到25%。

所以,基于上面的原因,现实工作中,私车公用签订合同,代开发票这个事情真的是越想越不现实,很没有实操性!

企业可以制定相关的私车公用的制度规章,做到实报实销。此办法可以兼顾公平,用车多就报销多,清晰明了;但是私车公用的费用很容易和个人消费混为一谈,业务真实性难以把控,所以需要相关制度来约束。

可以单独制度一个私车公用报销制度,也可以在公司差旅费报销制度下加入私车公用的相应规定。报销流程和单据就是具体怎么做?填写哪些单据,准备哪些票据?都需要清清楚楚的涵盖。

建立企业私车公用报销制度要求提出出车申请单,注明出差时间、出差地点、出差事由等;并出具出差总结报告,实际出差天数、发生的实际费用、里程数等。

制度里面规定主要的地点,出行的多少公里数以制度的方式固定下来,采取每公里定额报销多少油的方式进行计算。

关于发票,都应该凭票报销且发票都应该开具为公司抬头,开票日期可以佐证出行的真实性。

如果制度健全,费用合理,出差业务证据充分,既不是变相发补贴,也不是违规乱报销,那这种操作方式我觉得税务就算检查到,也可以用真实业务的理由去和税务沟通协调,获得税务的认可。

直接发放定额补贴

企业也可以按照部门、级别以及岗位性质直接随工资薪金发放交通费补贴,以此来解决员工平时因公出现产生的支出费用。

这也是一个不错的办法,不需要发票报销(当然也有采取用发票报销方式领取补贴),但不管你是直接现金方式发放还是报销方式向职工支付的收入,均应该视为个人取得公务用车补贴收入,按照工资薪金计算缴纳个人所得税。

《国家税务总局关于个人因公务用车制度改革取得补贴收入征收个人所得税问题的通知》(国税函[2006]245号)第一条规定,因公务用车制度改革而以现金、报销等形式向职工个人支付的收入,均应视为个人取得公务用车补贴收入,按照“工资、薪金所得”项目计征个人所得税。

按此方式直接发放定额补贴便于计算,且又不需要发票报销,但是定额补贴不能兼顾公平。

涉及的税

(一)增值税

1、 起征点问题

根据《营业税改征增值税试点实施办法》,(财税2016年36号)第四十九条第一款、第五十条第一款的规定:

个人发生应税行为的销售额未达到增值税起征点的,免征增值税;

达到起征点的,全额计算缴纳增值税。

对于按次纳税的,为每次(日)销售额300-500元(含本数)。

也就是说, 500元以下个人可不提供发票,500元以上需申请由税务机关代开发票,缴纳3%的增值税。

对于经常代开发票的自然人,办理税务登记或临时税务登记的,可享受小规模纳税人月销售额10万元以下免税政策。

此外,缴纳增值税的,还应同时缴纳增值税附加税费,城市维护建设税,教育费附加,地方教育附加。

2. 进项抵扣问题

根据《中华人民共和国增值税暂行条例》中有规定:

用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产,进项税额进项税额不得从销项税额中抵扣。

(二)企业所得税

根据《企业所得税法》第八条规定:

企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

据此,企业可在计算应纳税所得额时扣除的成本、费用、税金、损失和其他支出应当是企业本身发生的,而非企业投资者发生的。

因此“私车公用”发生的诸如汽油费、过路过桥费等费用不得在计算应纳税所得额时扣除。

但是!我们可以通过约定租车协议来完成“相关的关系”。

建议企业与车辆所有人签署租车协议时,一定要约定租金,并按规定去税务机关开具租赁发票。

需要强调一点:无论租赁协议如何约定租赁期内车辆费用的承担问题,租赁车辆的保险费及车船税、车辆购置附加税、挂牌费用、车辆年审费等几类支出,不得计入公司费用。

(三)个人所得税

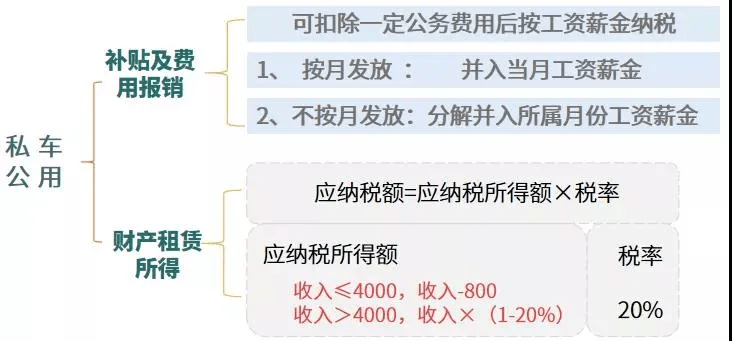

不同的私车公用处理方式,企业员工取得私车公用相关的租赁费、私车公用补贴及费用报销,个税的处理方式有所不同,我们来看一张图。

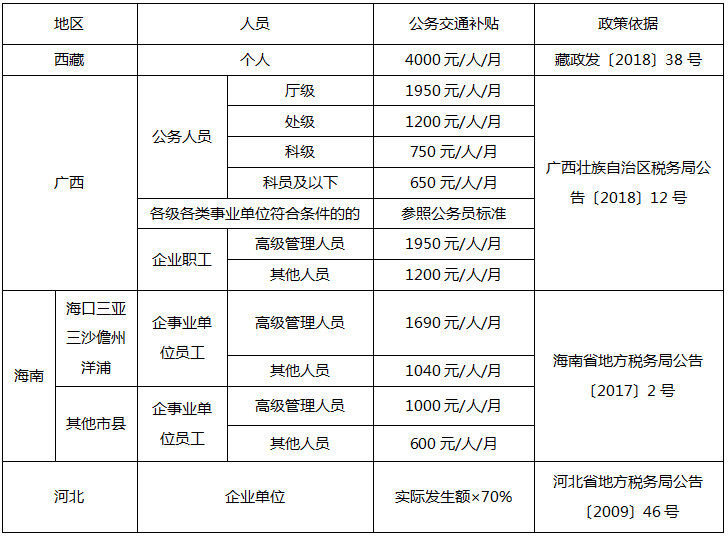

关于私车公用补贴的扣除,部分省市出台了明确的标准,汇总一张表,大家来了解。 部分省(自治区、直辖市)公务费用扣除标准:

企业具体采用哪种方式将“私车公用”的费用合理化,要根据自身企业情况而定。

如果公司绝大部分管理人员,日常出现较少的,直接采取交通补贴方式解决,公司的销售人员,长期在外跑的人员,可以采取定向和汽车租赁公司合作方式,或者说直接用网约车企业版方式解决这部分人出行报销问题。

对于建筑类企业,工地在便宜地区,需要随时开自己车去现场的,可以结合私车公用,签订协议,定期开具发票的方式解决。

总之,如果你什么都不做,就是一摞加油票,一摞通行费发票的贴着报销,而且还说不出个合理性,分不清出行次数,任务目的和合理公里消耗,这部分费用的可信度就非常低了,涉税风险就很大。